В Казахстане действует «Налог на Google»

Налог на Google в Казахстане

С развитием цифровых ресурсов значительная часть продаж товаров и услуг осуществляется в сети Интернет (онлайн) или E-Commerce. Казахстан довольно тесно интегрирован в глобальную экономику, и жители страны уже привыкли покупать товары или получать услуги посредством интернета, поскольку на рынке уже сейчас существует широкий выбор товаров и услуг, более того широкий выбор качества и цен данных товаров и услуг.

Одновременно с появлением E-Commerce, правительства стран долгое время разрабатывали разные подходы к вопросу налогообложения при совершении онлайн сделок. Одним из таких решений стало введение определенного налога на сумму сделки, совершенной при приобретении товаров и услуг в сети Интернет. В мире такой вид налога стали именовать «Цифровые налоги» или «налог на Google». В соответствии с информацией из открытых источников, сегодня уже 44 страны ввели цифровой налог в той или иной форме и такие страны как Боливия, Китай, Колумбия, Фиджи и Израиль планируют внедрение цифрового налога в ближайшем будущем (подробнее: https://www.quaderno.io/blog/digital-taxes-around-world-know-new-tax-rules).

Законодательство РК в вопросе налога на Google

Возвращаясь к местному законодательству Республики Казахстан отмечаем, что с 1 января 2022 года вступили в силу статьи 777-780 Налогового кодекса Республики Казахстан от 10 декабря 2020 года № 382-VI (далее – Налоговый кодекс). Данные статьи регулируют особенности налогообложения иностранных компаний при осуществлении электронной торговли товарами, оказании услуг в электронной форме физическим лицам.

В статье 777 Налогового кодекса введены понятие как «интернет-площадка», которая является информационной системой, размещенной в Интернете, для организации электронной торговли товарами. Между тем, иностранной компанией является юридическое лицо-нерезидент или иная форма иностранной организации предпринимательской деятельности без образования юридического лица. Следовательно, интернет-площадками иностранных компаний могут выступать популярные среди казахстанцев Alibaba.com, iHerb.com, Amazon.com, Walmart.com, eBay.com, а также российские Lamoda.ru, Wildberries.ru или Ozon.ru.

Кроме того, в Налоговом кодексе предусмотрено определение «услугам в электронной форме», которые является услугами, оказываемыми физическим лицам через сеть телекоммуникаций и Интернет. Иными словами, популярные стриминговые компании такие как Netflix, HBO Max, Disney Plus, Prime Video, Spotify, Яндекс и подобные компании также обязаны платить цифровой налог.

Учитывая популярность вышеуказанных компаний среди казахстанцев и существенное значение казахстанского рынка для иностранных компаний, считаем полезным более подробно раскрыть процедуру регистрации в органах государственных доходов Республики Казахстан.

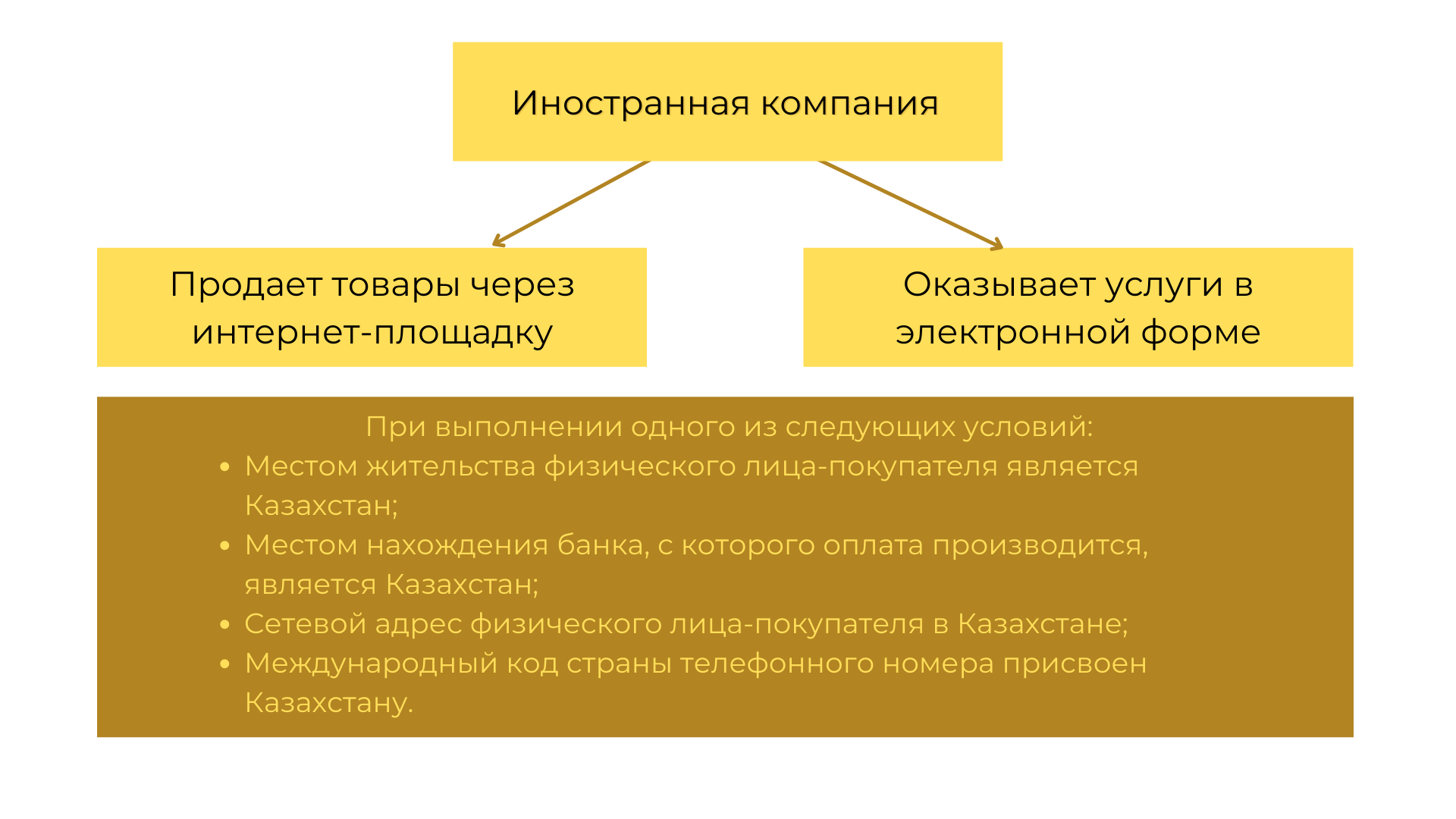

Какие иностранные компании становятся плательщиками НДС?

В соответствии с Налоговым Кодексом иностранные компании, занимающиеся электронной коммерцией, должны платить налог на добавленную стоимость или как ранее писали цифровой налог по ставке 12%. (например, налог на Google)

Для понимания того, следует ли Вашей компании оплачивать НДС можете обратиться к следующей схеме:

Как пройти регистрацию иностранным компаниям в качестве плательщика НДС?

Для условной регистрации в качестве налогоплательщика, иностранная компания направляет письмо-подтверждение по почте на бумажном носителе в налоговый орган с указанием:

- полного наименования иностранной компании;

- номера налоговой регистрации (или его аналога), при наличии такого номера в стране инкорпорации или стране резидентства нерезидента;

- номера государственной регистрации (или его аналога) в стране инкорпорации нерезидента или стране резидентства нерезидента;

- банковских реквизитов, с которых будет производиться уплата налога на добавленную стоимость при осуществлении электронной торговли товарами, оказании услуг в электронной форме физическим лицам;

- перечня реквизитов, в том числе данных мерчент ID, применяемых для приема платежей и (или) переводов денег;

- почтовых реквизитов (официальный электронный адрес, адрес места нахождения в стране инкорпорации или стране резидентства нерезидента).

Какие особенности уплаты НДС нужно знать?

Выписка счетов-фактур плательщиком налога на добавленную стоимость по реализованным товарам, оказанным услугам физическим лицам в электронной форме не требуется.

Иностранная компания обязана уплатить исчисленный налог на добавленную стоимость при осуществлении электронной торговли товарами, оказании услуг в электронной форме физическим лицам в бюджет, за каждый квартал не позднее 25 числа второго месяца, следующего за кварталом, в котором осуществлена реализация товаров, оказание услуг.

При этом, существуют следующие случаи, когда НДС при электронной коммерции физическим лицам не подлежит исчислению:

1) в части превышения стоимостной и (или) весовой нормы, определяемой в соответствии с таможенным законодательством Евразийского экономического союза и (или) таможенным законодательством Республики Казахстан, по которой таможенные пошлины, налоги уплачены в Республике Казахстан в виде совокупного таможенного платежа и не подлежат возврату;

2) если стоимость таких товаров, услуг включена в размер облагаемого импорта, определяемый в соответствии со статьей 444 Налогового Кодекса, по которому налог на добавленную стоимость на ввозимые товары из государств – членов Евразийского экономического союза уплачен в бюджет Республики Казахстан и не подлежит возврату в соответствии с главой 50 Налогового Кодекса.

Резюмируя вышеуказанное, следует отметить, что цифровой налог становится широко распространенным инструментом государственного регулирования в мире. Казахстан не стал исключением и также внес изменения в Налоговый кодекс, которые предусматривают обязательство иностранных компаний, продающих товары через интернет-площадку или оказывающих услуги в электронной форме физическим лицам РК, оплачивать НДС или цифровой налог по ставке 12%.

В Налоговом кодексе предусмотрены алгоритм регистрации в качестве налогоплательщика НДС и сдачи отчетности. Учитывая, что данное нововведение вступило в силу с 1 января 2022 года, практический опыт только начал накапливаться как со стороны государственных органов, так и со стороны иностранных компаний.

Согласно статье 780 Налогового кодекса иностранная компания обязана уплатить исчисленный НДС при осуществлении электронной торговли товарами, оказании услуг в электронной форме физическим лицам в бюджет, за каждый квартал не позднее 25 числа второго месяца, следующего за кварталом, в котором осуществлена реализация товаров, оказание услуг. Иными словами, иностранные компании должны пройти процедуру условной регистрации и оплатить НДС до 25 мая, до 25 августа, до 25 ноября и до 25 февраля за каждый предыдущий квартал соответственно.

WE Legal может помочь и провести Вас через сложное переплетение, более того постоянно меняющегося налогового законодательства Республики Казахстан. Мы не только определить имеющиеся и потенциальные риски, но также поможем найти для них максимально правильные решения для развития вашего бизнеса.

_______________

Была интересна статья «Налог на Google»?

Остались вопросы по налоговому праву? Напишите нам: info@welegal.kz или в чате на сайте jivoChat.

Наши услуги по налоговому праву:

- Консультация по вопросам налогообложения в Казахстане.

- Консультирование и сопровождение сделок по внешнеэкономической деятельности со странами ЕАЭС.

- Рекомендаций по выбору оптимальной формы организации бизнеса в Казахстане;.

- Структурирование сделок: налоговая оптимизация и планирование, анализ налоговых рисков и др.

- Оценка планируемых и действующих сделок на предмет возникновения налоговых обязательств.

- Услуги таможенного оформления (импорт и экспорт) и расчет налоговых платежей.

- Осуществление постановки на регистрационный учёт в качестве налогоплательщика и снятие с регистрационного учёта.

- Помощь в составлении и подаче налоговой отчётности.

- Разработка Учетной и Налоговой Политики предприятия.